原文作者:Biteye 核心贡献者 Fishery

原文编译:Biteye 核心贡献者 Crush

作为一个基于 Arweave 平台的去中心化计算系统,AO 能够支持高并发的计算任务,特别适合大数据和 AI 应用。因其叙事的全网唯一的独特性,吸引了不少玩家的关注。然而,AO 的出彩点不止是它的叙事,还有以下令人好奇的亮点,比如:

AO 如何通过巧妙的 DeFi 经济飞轮创造出健康的筹码分配,带来赚钱效应?

DAI 挖矿收益是 stETH 的 2 倍多,用户如何参与跨链挖矿 AO?

项目方与用户双赢、全网独特性叙事、DeFi 赛道拔尖的创新性….AO 到底有多少值得注意的出色表现?

本篇文章 Biteye 将解答以上问题,并深度剖析 AO 经济模型,为你一步一步揭开 AO 的惊喜之处!

01 AO 项目背景介绍

AO 是一个基于 Arweave 平台的去中心化计算系统,采用参与者导向范式(Actor-Oriented Paradigm),旨在支持高并发的计算任务。

它的核心目标是提供无需信任的计算服务,允许无限数量的并行进程运行,并具备高度的模块化和可验证性。结合存储与计算,AO 提供了一种优于传统区块链的解决方案。

AO 于 2024 年 6 月 13 日公布了其代币经济模型,是一种公平的发行机制。该机制遵循“祖制”,借鉴了比特币的经济设计,同时又对 DeFi 的流动性激励概念进行了创新。

尤其是创新部分很巧妙,主网流通以后的表现非常值得期待。它有亮眼的经济模型,其创新放在 DeFi 届也是数一数二的。

02 通证发行规则

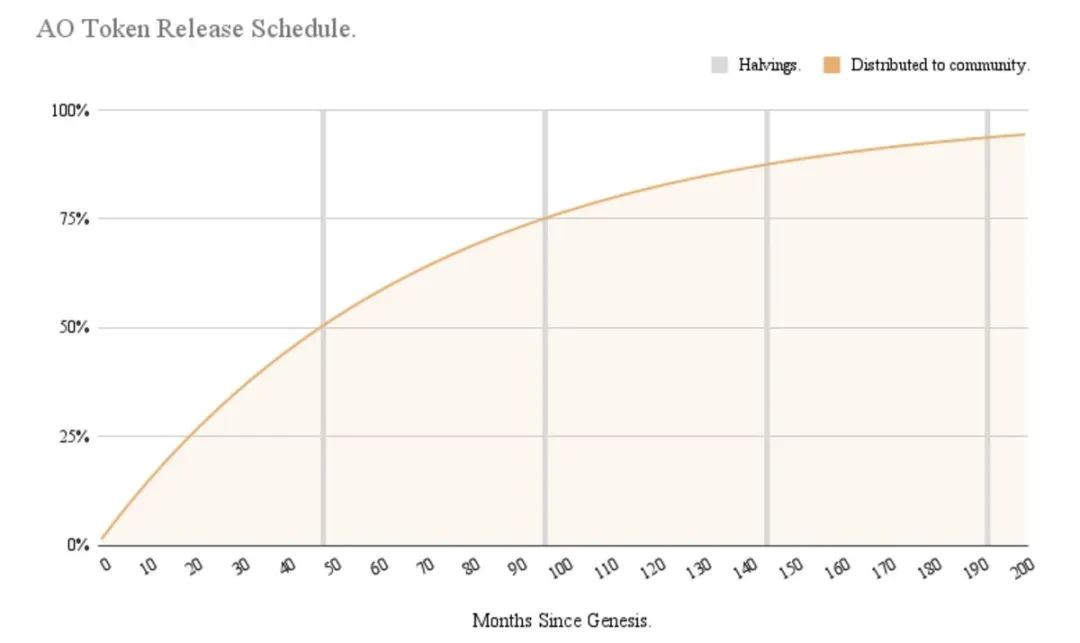

AO 的总代币供应量被设定为 2100 万枚,这一数字与比特币相同,彰显了 ao 的稀缺性。

代币发行采用每四年减半的机制,但通过每五分钟分发一次的方式,实现了更为平滑的发行曲线。当前的月发行率为剩余供应量的 1.425% ,这一比率将随时间逐步降低。

在本轮牛市 VC 币上线天量排放的行业乱象中,ao 非常值得称赞,采用了 100% 公平发行的模式,摒弃了常见的预售或预分配机制。

这一决策旨在确保所有参与者享有平等的获取机会,没有加密货币领域追求的去中心化和公平性原则的初衷,格局非常大。

AO 的代币分配规则可以分为几个关键阶段,每个阶段都有其独特的特点和目标:

初始阶段(2024 年 2 月 27 日至 6 月 17 日): 在这个阶段,可以理解成给 AR 持有者空投 AO。AO 采取了回溯性铸造机制,从 2024 年 2 月 27 日开始,所有新铸造的 AO 代币都 100% 排放给 AR 代币持有者,为早期 AR 持有者提供了额外的激励。在这一阶段,一枚 AR 可以获得 0.016 枚的 AO 代币激励。如果这段时间内,读者在交易所或托管机构持有 AR ,可以咨询明年 2 月 8 日 AO 正式流通后的领取 AO 的事宜。

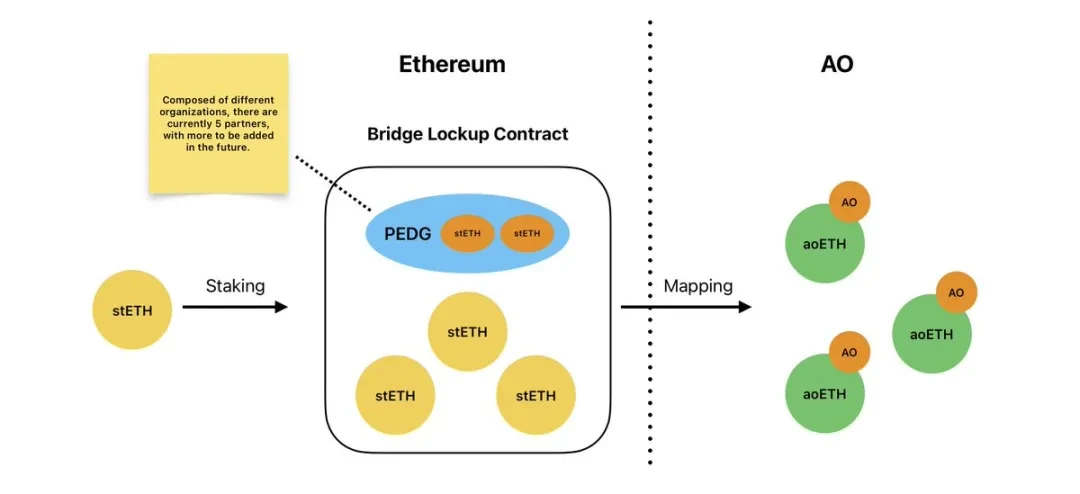

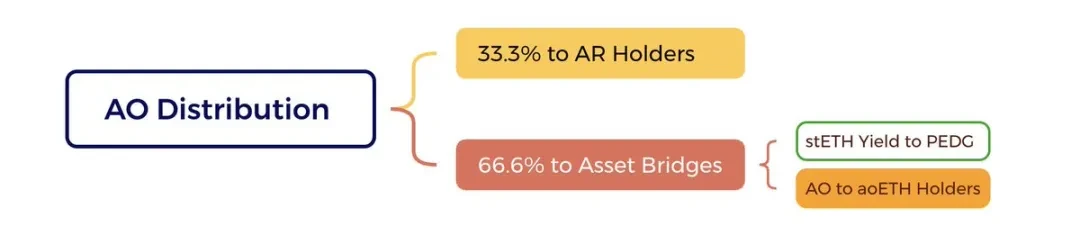

过渡阶段(2024 年 6 月 18 日起): 从 6 月 18 日开始,AO 引入了跨链桥。在这个阶段,新铸造的 AO 代币被分为两部分: 33.3% 继续分配给 AR 代币持有者,而 66.6% 用于激励资产桥接到 AO 生态系统,目前用户可以通过存入 stETH(未来还会添加更多的资产类别)来参与这一阶段的代币分配。这一块是参与 AO 生态的重头戏,下面会展开说。

成熟阶段(预计 2025 年 2 月 8 日左右): 这个阶段标志着 AO 代币生态系统的成熟。当约 15% 的总供应量(约 315 万 AO 代币)被铸造时,AO 代币将开始流通。这个时间点的设定旨在确保在代币开始交易之前,市场有足够的流动性和参与度。在这个阶段,分配规则保持稳定,继续遵循 33.3% 给 AR 持有者, 66.6% 用于桥接激励的模式。

总的来说,整个排放过程中约 36% 的 AO 代币将分配给 Arweave (AR) 代币持有者(6 月 18 日之前 100% + 后续拿到 33.3% 的排放),这一设计强化了 AO 与 Arweave 生态系统的紧密联系。

剩余的 64% 则用于激励外部收益和资产桥接,旨在促进生态系统的经济增长和流动性提升。

03 经济飞轮

AO 的经济模型还包含了一个十分新颖的生态系统资金分配机制,用户通过 AO 资金桥跨链合格资产将会持续获得 AO 代币奖励。形同于做个跨链,就能持续获得 DeFi 收益,这对大多数人都非常有吸引力。而这个资金桥,是 AO 经济飞轮的核心,也是公平发行机制之下,项目方收益的来源。

这算是一种很新的玩法,值得详细研究。本小节,会为大家厘清原理。

我们先要明确,可以通过跨链获得 AO 的资产需要满足两点要求:

-

优质的资产:这些资产必须在市场上具备足够的流动性。通常是指来自大型公链的资产。这一要求确保了跨链到 AO 网络的资产具有广泛的市场认可度和使用价值。

-

具备年化收益:这些资产必须是能产生年化收益的代币。目前 stETH 就是一个典型例子。未来,团队有意引入 stSOL。

正是以上两点要求,可以在保证公平发行 AO 的前提下,还是让项目方可持续发展和盈利的关键。

原理简单来说,用户把这些生息资产停留在 AO 链上期间产生的利息支付给项目方,相应的,项目方给用户铸造 AO。

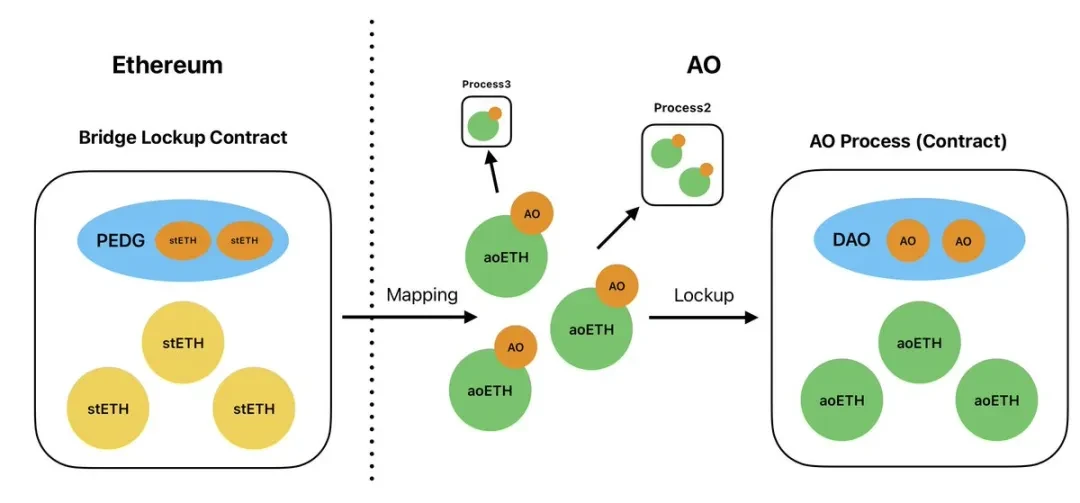

图中的 PEDG(Permaweb 生态发展公会)接收到了全部 stETH 的利息。

具体而言,以 stETH 为例,如果用户在 Lido 质押了 1 颗 ETH 将会获得 1 颗 stETH。stETH 的一个关键特性是它的余额会随时间自动增加,增加的多少取决于质押 ETH 所产生的收益。相应 stETH 也能 1: 1 赎回成 ETH,或者通过二级市场以近乎于 1: 1 的价格交易回 ETH。

按照年化收益率为 2.97% ,一年后,这 1 个 stETH 如果放在以太坊主网上不做任何操作,余额将增加到约 1.0297 stETH,也就能兑换回 1.0297 ETH。

然而,当这 1 颗 stETH 通过 AO 资产桥被跨链后,以太坊的主网的跨链桥合约会收到 1 颗 stETH,用户的 AO 链地址中会获得 1 颗 aoETH,而要注意的是 aoETH 并不会像 stETH 那样随着时间增加余额。

一年后,由于 aoETH 的数量本身并不会随着时间自动增加,以太坊主网跨链桥合约中的 stETH 数量就会比 AO 上的 aoETH 总量多出一年利息的数量,所以即使 AO 主网上的 aoETH 按全部跨回(极端情况)以太坊主网,主网合约中的 stETH 依旧会有盈余,这便是项目方的收益。

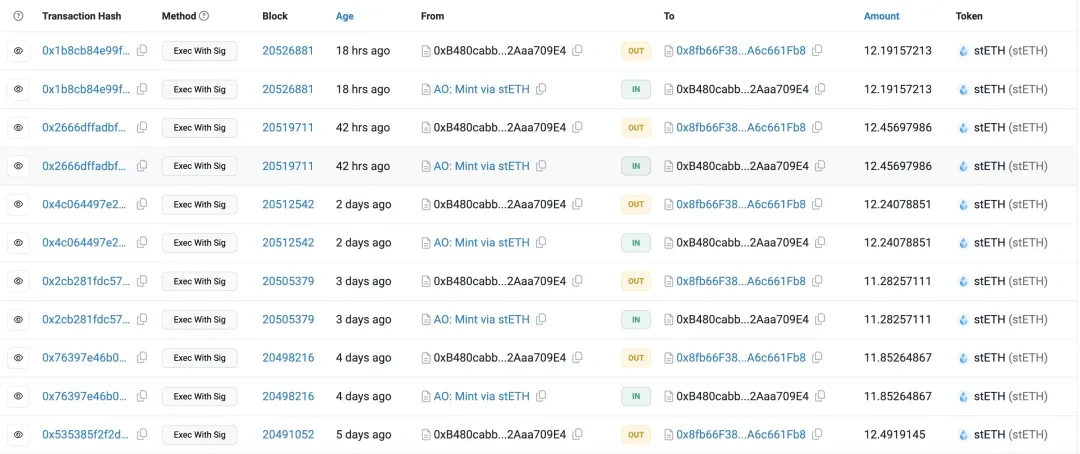

目前,已经有 151, 570 颗 stETH 存入了 AO 的跨链桥,据链上观察,项目方每天使用 bot 定时收菜,每日收益约为 12 颗 stETH。

这会是一个双赢的交易,既实现了公平发行 AO,没有高 FDV 低流通 VC 币那么难看的吃相,也让项目方有利可得。

按照 3% 的 stETH 利率水平,一年团队将会获利所有 stETH 产生的利息约 4500 颗 ETH,和 五千余万颗 DAI 存入 DSR 6% 利息,总计约一千多万美金的收益。

这个无疑是一个非常优秀的公平分配的机制,值得后续项目学习。

而 AO 经济飞轮的设计并不仅如此。

其实,上半部分提到的余额不会自动增加的 aoETH 并不是配角,它同样是经济飞轮中不可缺少的主角。

要知道,aoETH 的持有者会收到铸造出来 AO,所以它也是生息资产,同时它本币的价格 1: 1 ETH。如此 aoETH 不仅拥有主流币的流动性、价格稳定的优势,还能生息出很多人看好的 AO。

收益归属的脉络

如此优质的生息资产自然少不了新玩法。

AO 网络提出了一种创新的开发者铸币模式,颠覆了传统的项目融资和分发方式。这一模式不仅为开发者提供了新的资金来源,也为投资者创造了一种低风险的投资途径,同时推动了整个生态系统的良性发展。

当开发者在 AO 网络上创建 DeFi 项目时,他们需要锁定 AO 原生代币和跨链资产来提供流动性。

这时,aoETH 等跨链资产成为首选的流动性标的,用户将 aoETH 锁定在开发者的智能合约中,不仅增加了应用的总锁仓价值(TVL),更关键的是,这些锁定的 aoETH 所铸造的 AO 代币会转入开发者的合约。

这就实现了”开发者铸币”,为开发者提供了持续的资金支持。不难想象,在未来开放 stSOL 有资格铸造 AO 后,AO 的 DeFi 前景将更加光明。

正因如此,项目方就不再对 VC 的资金过于依赖,筹码分配会更健康。而随着项目的发展,锁定的 aoETH 增多,开发者获得的 AO 代币也随之增加。

这将创造了一个良性循环:优质项目吸引更多资金,进而获得更多资源来改进产品,最终推动整个生态系统的发展。得益于此,整条 AO 链的生态相比于链的生态也会更为健康,进而出现赚钱效应。

这种创新模式不仅简化了传统的投资流程,还让市场更直接地决定资金流向。真正有价值的应用将自然吸引更多的 aoETH 锁定,从而获得更多的 AO 代币支持。

这种机制有效地将开发者的利益与生态系统的发展紧密结合,激励他们不断创造有价值的应用。

这无疑是多赢的局面,从投资者的角度看,用其持有资产的年化收益(而非本金)来支持项目,大大降低了风险,这样更会加大投资者投资的力度。

而开发者则可以专注于产品开发,而不是耗费大量时间和精力在融资、筹码分配上。

04 参与机会

目前,通过 AO 官方桥跨链挖矿是获取 AO 最稳定方式。

在 9 月 5 日, DAI 正式成为在 stETH 之后第二个可以挖 AO 的资产。

下面将会从性价比和安全性的角度分析不同风险偏好该如何参与跨链挖矿 AO。

05 性价比

AO 尚未流通,没有价格,因此无法计算 apr,还是“盲挖”阶段。一般来讲“盲挖”比确定性的的 DeFi 更为吸引人。

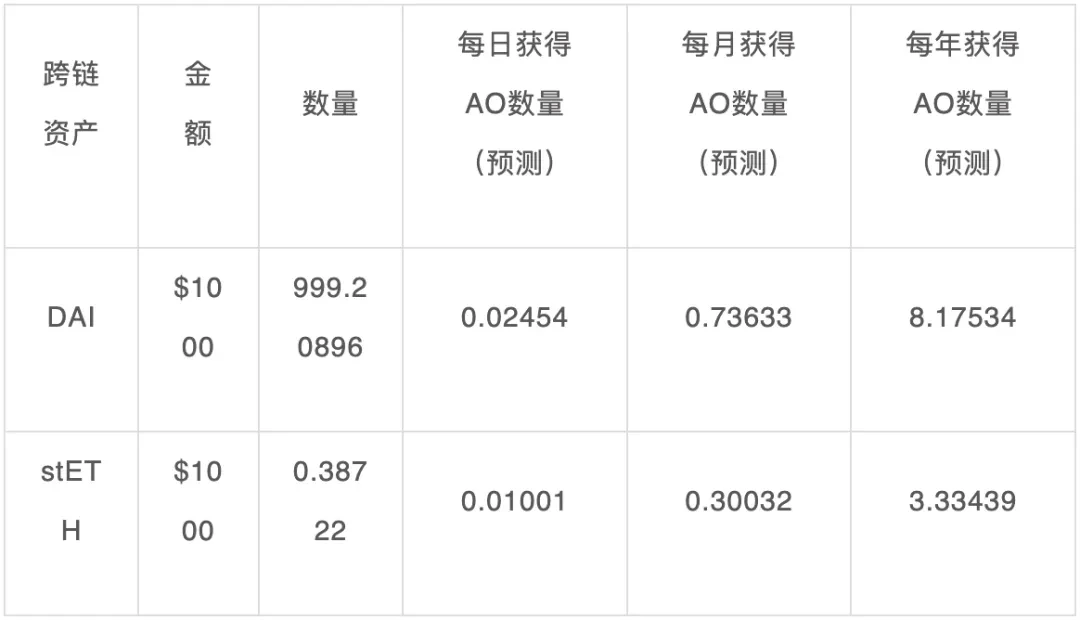

假设分别用 1000 美金的 stETH 和 DAI 来跨链挖 AO,我们通过预测最终获取 AO 的数量,来比较两者的性价比。

结果很出乎意料!

9 月 8 日,DAI 挖 AO 收益预测表

9 月 23 日,即 DAI 挖 AO 收益预测表

通过 9 月 8 日和 9 月 23 日我们有一个惊掉下巴的发现:

9 月 8 日 DAI 挖矿开启的第三天,还算早期阶段,DAI 等金额挖矿收益是 stETH 的 10.53579/4.43943 = 2.373 倍,作为一个 legit 项目,稳定币的收益不仅没比风险资产少,还有倍数,这个放眼过去几年 DeFi 市场里都非常少见。

当时笔者也注意到了这个现象,有两个考虑,一是,太早期,市场还没有反应过来,二是,存在隐含风险。

而如今,DAI 开启挖矿已经接近 20 天,按理来说市场已经消化的差不多了,但 DAI 和 stETH 的收益依然有着 8.17534/3.33439 = 2.452 倍 ,比 9 月 8 日还要高。匪夷所思啊!

排除了市场反应速度因素,那只有一个考量了——

06 风险

按照金融资产属性来讲,stETH 价格波动带来的风险应该远高于 DAI,即使是 ETH 完全的信仰者,坚定持有 ETH,也完全可以抵押 ETH ,借出 DAI 进行套利,最起码扳平两者的利差。但市场并没有这么做。很不合理。

排除掉金融风险,还有一个就是合约风险。

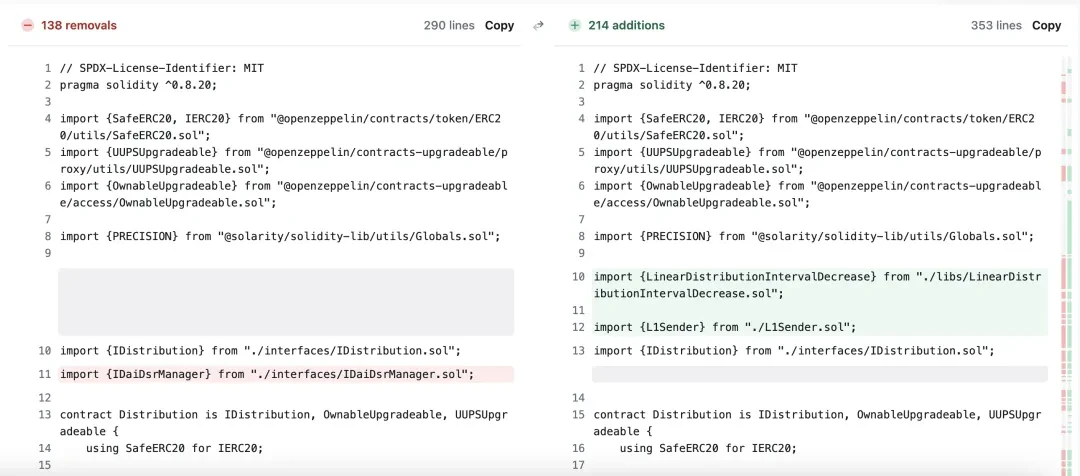

上文提到了 AO 的 stETH 挖矿经过了复杂且又精巧的设计,团队可以拿到 stETH 全部的收益。复杂的合约就会带来风险,不过还好,stETH 的挖矿合约的核心代码使用了 MorpheusAIs 项目 Distribution.sol 的代码,经过了时间的检验。相对安全。

而 DAI 的挖矿合约,是 AO 团队在 Distribution.sol 的基础上魔改的,实现了将 DAI 存入了 DSR 之中,较收取 stETH 的功能复杂了几个量级。

DAI 挖矿合约 对比 MorpheusAIs 合约

因此,从合约的角度来看,stETH 的挖矿合约要比 DAI 安全不少,但这也并不能完全解释 DAI 相比 stETH 2 倍有余的性价比。有待商榷。(打个广告,欢迎大家加群讨论!)

07 总结

总的来说,AO 无论从公平发行的方式,再到”开发者铸币”模式都十分令人期待:没有 VC 砸盘,同时从 DeFi 的角度设计的巧妙,一定程度上代表了一个全新的项目形式。

在参与方面,Web3 是一定要体验新鲜事物。但在面对无法理解的情形时(DAI 的超额收益),也要谨慎再谨慎,尊重敬畏市场的选择。